Базовые инвестиции

Концепция базовых инвестиций, вероятно, является одной из наиболее восхитительных инвестиционных идей с тех самых пор, как Христофор Колумб начал поиск сторонних инвесторов для своего маленького предприятия.

Конечно, тут есть доля сарказма. Обычно слова «базовые инвестиции» и «восхитительные» не употребляются вместе в одном предложении. Но то, чего не хватает базовым инвестициям в эстетическом плане, они вполне компенсируют в плане своей значимости.

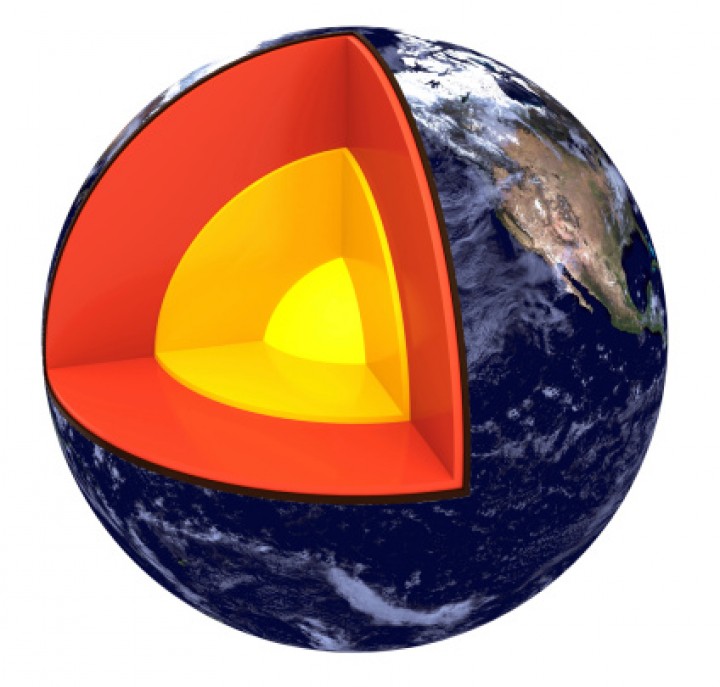

Название «базовые инвестиции» говорит само за себя: это центральная (а может и единственная) часть вашего инвестиционного портфеля. Понятие «базовые» означает требование к инвестициям сохранять свою надежность в течение долгих лет. Эти инвестиции будут прочным фундаментом остальным частям вашего портфеля.

Название «базовые инвестиции» говорит само за себя: это центральная (а может и единственная) часть вашего инвестиционного портфеля.

После того, как вы сформируете базовую часть вашего портфеля, вы можете заняться прочими инвестициями, надстраивая их над сформированным ядром портфеля. Прочие инвестиции могут фокусироваться на отдельном секторе экономики, таком как здравоохранение, к примеру, или на отдельном регионе, таком как Латинская Америка. В силу свой сфокусированности на чем-то одном прочие инвестиции имеют больший потенциал к росту, однако по той же самой причине они могут привести к повышенной изменчивости рыночной стоимости всего портфеля.

Фонд взаимных инвестиций как базовая инвестиция в типовом портфеле

На фондовом рынке доминируют крупные компании. На их долю приходится порядка трех четвертей общей капитализации рынка акций США. Исходя из допущения, что вы хотели бы получать прибыль от общего роста фондового рынка, а не только от какой-то его части, вам стоит рассмотреть в качестве базовых инвестиций паи одного из взаимных фондов, ориентированного на компании с крупной капитализацией.

Фонды взаимных инвестиций, которые владеют акциями крупных компаний, чьи цены находятся на разумном уровне относительно их доходов, — вот надежный выбор для базовых инвестиций в любом портфеле. Подобные фонды как правило не возглавляют списки самых доходных инвестиций, но они же и не плетутся в хвосте. В двух словах — они «скучные». Именно это и делает их идеальным выбором в качестве базовой инвестиции.

С фондами «инвестиций в рост» не всё так просто.

Острожному инвестору могу чуть лучше подойти фонды компаний крупной капитализации, чьи рыночные цены позволяют относить их к категории «инвестирования в стоимость». Эти фонды инвестируют в большие, давно существующие компании, чьи акции стоят относительно их доходов меньше, нежели акции аналогичных компаний в среднем по рынку. Также эти фонды инвестируют в акции компаний, которые имеют отличный послужной список дивидендных выплат. Фокусирование инвестиций на этих медленно растущих, устойчивых компаниях приносит этим фондам самые низкие показатели риска за исторический период.

Но погодите! Помимо «инвестиций в стоимость» есть же и «инвестиции в рост»! Если фонды, придерживающиеся первой стратегии, являются отличным выбором, то почему бы не выбрать фонды, которые придерживаются второй? Эти фонды обычно инвестируют в компании с крупной капитализацией, чей потенциал роста значительно выше среднего по рынку.

С фондами «инвестиций в рост» не всё так просто. Несмотря на некоторые исключения, фонды компаний роста не совсем укладываются в требования к базовым инвестициям — изменчивость их рыночных цен слишком сильна для того, чтобы с чистой совестью включать их в фундамент вашего портфеля. В периоды рыночного роста доходность таких фондов приятно вас удивит, но в периоды рецессии их убытки также вряд ли оставят вас равнодушными.

Если же вы не можете устоять перед перспективами высокой доходности «фондов роста» — попробуйте включить в базовый портфель паи только одного из них. Но не забудьте добавить паи «фонда стоимости» на аналогичную сумму! С технической точки зрения, вы тем самым создадите некий усредненный фонд, описанный нами в самом начале этого раздела.

Возможно, вы захотите включить в ядро своего портфеля и какой-либо фонд иностранных инвестиций. Тем самым вы не будете класть все яйца в корзину американского фондового рынка. Такой фонд должен концентрироваться на самых развитых рынках мира, инвестировать в самые ведущие компании, подобно тому, как поступают фонды компаний с крупной капитализацией в США.

Помимо фондов акций хорошим выбором для базовых инвестиций является фонд облигаций, если это не противоречит вашей концепции распределения активов. При выборе фонда облигаций придерживайтесь тех из них, которые инвестируют только в высококлассные бумаги. Постарайтесь выбрать фонды, чьи бумаги имеют средний срок до погашения. Почему? Потому что чем дольше срок обращения бумаг — тем выше рыночная изменчивость их стоимости. С другой стороны, доходность по краткосрочным бумагам обычно крайне низка. Выбирая средний срок обращения вы получите бóльшую часть доходности долгосрочных бумаг при всего лишь части их рыночной изменчивости.

Базовые акции

Если фонды не устраивают вас по каким-либо причинам и вашим выбором являются акции, для выбора в качестве базовых инвестиций следует предпочесть стабильные и респектабельные компании, так называемые «голубые фишки». Как и в случае в фондами, ключевыми понятиями будут «крупные» и «скучные».

У отличных акций есть ряд общих качеств. К примеру, они все прибыльные, то есть постоянно приносят отличный доход на капитал, инвестированный акционерами. Показателем, характеризующим возврат на капитал, является коэффициент ROE. Однако, любая компания может раз в своей жизни показать отличное значение этого коэффициента. Компании, чьи акции подходят в качестве базовой инвестиции, показывают отличные значения ROE на протяжении большинства лет своего существования.

Компании, чьи акции походят в качестве базовых инвестиций, финансово устойчивы.

Акции компаний, пригодных в качестве базовых инвестиций, устойчиво растут. Возможно, скорость их роста не будет соответствовать показателям роста новых, модных компаний. Но их доходы предсказуемы из года в год, и вполне вероятно они выплачивают часть этих доходов своим акционерам в виде дивидендов.

Ну и наконец компании, чьи акции походят в качестве базовых инвестиций, финансово устойчивы. Иными словами, они не перегружены долговыми обязательствами. Более того, они генерируют стабильные и значимые чистые положительные денежные потоки (чистый денежный поток — деньги, остающиеся у компании после оплаты всех затрат).

Как правило, такие компании обладают широкими «экономическими рвами», о которых мы говорили ранее. Бизнес таких компаний зрелый, устойчивый и прибыльный.

Насколько большим должно быть ядро вашего портфеля

Базовые инвестиции занимают до 100% в отдельных портфелях. В других — от 70 до 80 процентов активов. Нет какого-то четкого правила, которое диктовало бы, сколько процентов портфеля должно быть отнесено к базовым инвестициям. Мы можем лишь указать, что хорошей практикой является значение как минимум в 2/3 от общего размера портфеля. В конечном итоге, именно на этом прочном фундаменте вы и собираетесь построить здание своего финансового благополучия.

Хорошей практикой является значение базовых инвестиций минимум в 2/3 от общего размера портфеля.

Прочие инвестиции обычно используются для дополнительной диверсификации или для дополнительных возможностей роста. К примеру, если ваши базовые инвестиции относятся исключительно к акциям компаний с крупной капитализацией, возможно вы захотите добавить некоторые акции компаний с малой капитализацией или же акции зарубежных компаний для дополнительной диверсификации.

До тех пор, пока вы ограничиваете наиболее рискованную часть своего портфеля, вашему финансовому будущему ничего особо не угрожает. Просто не забудьте сначала сформировать надежное и крепкое ядро базовых инвестиций — ведь вам не нужны финансовые пертурбации, которых ваш портфель не вынесет.

Извините комментарии закрыты